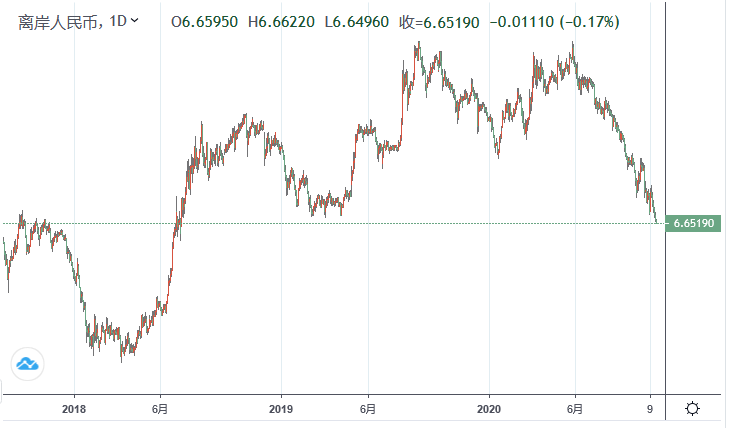

近半年来,人民币兑美元强势升值,昨夜离岸人民币更是涨破6.6666。至发稿时,离岸人民币兑美元再度升至6.65上方。从全年看,今年上半年,受新冠疫情、美元流动性紧张、中美关系等因素影响,人民币持续贬值,5月28日至7.16最低点。此后人民币进入升值阶段,自今年8月起,人民币升值明显加速。

10月21日,人民币中间价、离岸人民币双双刷新两年来新高。10月21日,人民币兑美元中间价报6.6781元,较上一交易日的6.6930元上调149个基点。至此,人民币中间价已升值至2018年7月16日以来最高。同时,离岸人民币兑美元(CNH)涨破6.60关口,昨夜涨破6.6666关口,现报6.6519。在岸人民币刷新自2019年3月以来新高。

也就是说,短短半年,人民币兑美元升值了近10%,近十个交易日更创两年来新高。

快速升值态势引发央行出手稳汇率,10月10日央行将远期售汇业务的外汇风险准备金率从20%下调为0,体现了央行希望打破人民币单边升值态势,维持汇率基本稳定的态度。

不断升值,意味着什么?

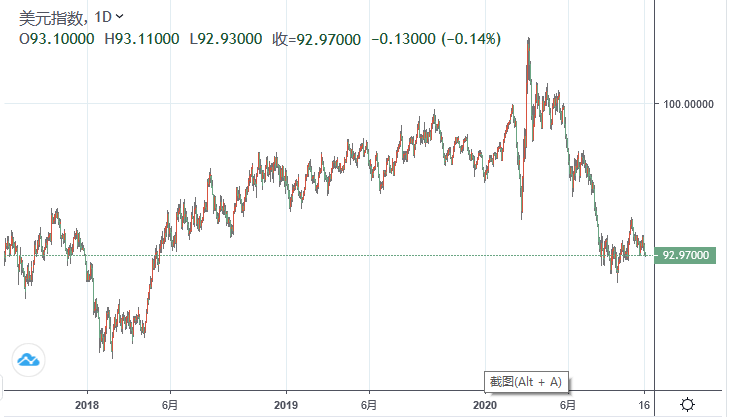

对于人民币兑美元走强,市场认为主要原因是美元指数走弱。美元指数已经回到四年前水平。

甬兴证券副总裁兼首席经济学家许维鸿认为,中美是世界上最大的两个经济体,两国汇率的此消彼长。首当其冲的是,人民币这半年的强劲,最大的原因还是美元的疲弱。

许维鸿认为,人民币汇率的定价机制,是一篮子货币、以美元为主、兼顾世界主要经济体和贸易伙伴的加权算法,这与国际市场常用的美元指数异曲同工。过去半年来,美元指数从高位103左右,一度跌到91.75,最大跌幅接近12%,目前美元指数在93左右,也就是半年跌幅10%,这与人民币兑美元升值幅度基本一样。换言之,如果美元指数稳住了,除非中国和美国的宏观经济出现偏离趋势的变化,人民币兑美元的升值幅度,大逻辑幅度也就这样了。

那么,为啥美元这么疲弱呢?特别是美元兑欧元,贬值幅度达到12%。换言之,人民币兑欧元这半年是贬值的,因此切莫轻言人民币非理性全面升值。国际金融的老交易员都知道,美国大选之年是非多。至少,今天的美元指数已经回到特朗普四年前当选时的水平,金融市场这次“归零了”,哪边也不押。

未来还会继续升值吗?

人民币兑美元快速升值后,未来人民币汇率如何变化?

许维鸿认为,展望中国经济,最大的风险依然是影子银行、房地产、地方政府融资平台的各类不良资产,随着全球经济走入“复苏”逻辑,央行没理由、也不愿意在四季度降息,积极的财政政策也在近期被“过度基建投资”诟病。要知道,同样儒家文化背景的日韩,就是在人均GDP一万美元的“坎儿”上,被不良资产引发的金融危机重创过,中国货币当局心里很清楚前车之鉴。

他认为,在这样一个大背景下,中国必然还将是世界上唯一一个正常货币政策的主要经济体,房地产的三条红线不会放松,人民币汇率背靠中美国债利差,没有兑美元贬值的技术理由。当然,如果两周后的美国大选尘埃落定,无论是哪方胜出,国际投资机构还将顺势调整。

光大银行金融市场部分析师周茂华认为,近期人民币兑美元强劲表现,主要受国内、外经济基本面、政策间分化预期推动,近日美元指数走弱提振投资者做多人民币热情。展望未来走势,近期国内外经济基本面与政策面分化仍有望支撑人民币汇率,但从内、外环境看,人民币汇率本轮升势接近尾声,随后人民币有望转向强势双向震荡格局。

主要是,其一、基本面并不支持人民币汇率趋势大幅走强。国际收支基本保持均衡格局,近期股市北向资金呈现双向波动状态,国内经济尚未触及潜在增长、货币信贷政策也未转向收紧。

其二、全球仍面临较多不确定性因素。美国大选、英国脱欧、全球疫情、地缘局势,以及美国大选后美国对外政策都将存在不确定性,将对美元构成支撑,同时,从美欧基本面比较看,并不支持欧元兑美元单边趋势大幅走强,近期欧元兑美元在创出两年半新高后,涨势动能减弱,呈现横盘震荡走势。

其三、央行政策工具箱丰富。人民币单边大幅升值势必对国内外贸及经济恢复构成拖累,一旦市场出现严重偏离基本面、非理性情绪,不排除央行动用包括逆周期因子等工具,引导市场回归理性。 另外,近期外币存款利率放开与外汇风险准备金率调降,央行意在与市场沟通,以稳定市场预期。

图/图虫

央行态度:成功经济体必须保持币值稳定

人民币兑美元汇率近半年快速升值,央行对人民币汇率进行一定程度的逆周期调节。

10月10日,人民银行宣布将远期售汇风险准备金率下调为0。市场认为,这主要反映了央行抑制人民币过快升值、避免短期资金流入并推高资产价格的政策意图。

央行的态度仍是保持人民币币值稳定。

10月10日,央行行长易纲撰文指出,纵观全球,成功经济体必须保持币值稳定,这不仅包括国内物价水平的稳定,也包括汇率的基本稳定。

易纲指出,若汇率发生较大幅度贬值,即便国内生产总值的本币价值上去了,换成其他国际储备货币价值也会下来,这既会影响本国在国际竞争中的地位,也影响老百姓的对外购买力。汇率剧烈波动,还会影响国内外对本国经济的信心,不利于经济主体正常的贸易投资活动。自上世纪70年代布雷顿森林体系瓦解以来,国际上出现货币危机的案例屡见不鲜,一些本已成为高收入国家的新兴经济体,因本币大幅贬值而重新回到中等收入国家。

易纲指出,近年来,人民银行根据国内外形势变化,重点把握好金融业扩大开放、人民币汇率形成机制改革和货币政策之间的关系。2005年7月人民币汇率形成机制改革以来,历经百年一遇的国际金融危机、中美经贸摩擦和新冠肺炎疫情等冲击,人民币对美元汇率升值约21%,国际清算银行计算的名义有效汇率升值约34%,实际有效汇率升值约47%。得益于我国经济增长较快和人民币币值稳中有升双重支撑,以硬通货计算,我国稳坐全球第二大经济体,同时人均国民总收入持续增长。根据世界银行统计,我国人均国民总收入由2005年的1760美元,上升到2019年的10410美元。如今,无论是企业进口、对外投资,还是老百姓出国旅游、购物、就学,都能够深切感受到人民币汇率基本稳定带来的实实在在的好处。

顺势推进人民币国际化? 京东数科研究院首席经济学家、研究院院长沈建光认为,由于当前中国资本管制的非对称特征,即整体更鼓励流入,但对流出限制较多,也一定程度上助推了人民币上涨。在人民币升值背景下,建议一方面扩大金融开放,一方面放松管制措施,鼓励企业走出去,加速资本双向流动,这样既有助于维持汇率稳定,亦能为人民币国际化提速创造良机。

他认为,当前中国资本管制并不对称,即整体上呈现鼓励流入,限制流出的态势,也一定程度上助推了人民币上涨态势。从资金流入的角度,近年来央行等金融部门出台了50余条对内、对外的开放措施,金融开放速度较快。从资本流出的角度,由于2015年8月人民币中间价汇率改革以来,人民币汇率几度面临大幅贬值压力,基于宏观审慎背景下的资本流出政策有所加码。例如,金融机构代客远期售汇业务收取外汇风险准备金,便是央行进行外汇流动性管理的重要工具,自2018年8月贬值时保持至今。

除此以外,逆周期因子、调整银行结售汇综合头寸也经常用于跨境资金管理使用。而在直接投资领域,15年贬值之前,中国对境内企业对外投资持开放态度,16年对外直接投资(ODI)甚至一度超过外商直接投资(FDI),但在近年来数次贬值压力之下,中国对中国企业走出去是从严的,ODI也相应回落。

沈建光认为,过去几年,在人民币贬值与资本流出压力之下,人民币国际化进程受到了影响。在当前逆全球化风险加大、中美关系复杂多变的背景下,人民币仍能保持基本稳定其实十分难得,也体现了政策定力。但在当前进一步助推人民币国际化的良好时机下,协同加速推进多项资本市场改革举措,加大人民币弹性的同时,扩大金融开放,鼓励资本双向流动,助力人民币国际化提速。